Le PER en bref

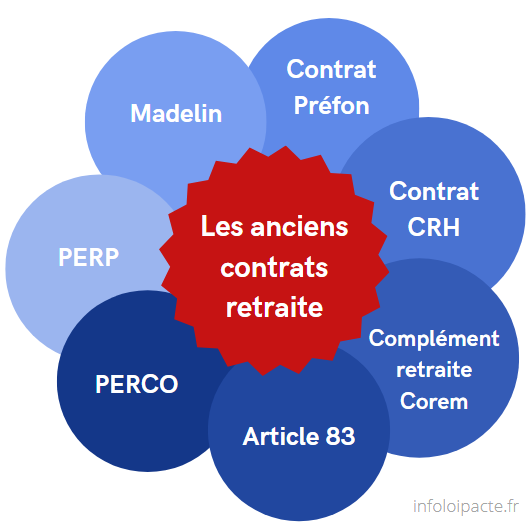

L’introduction de la loi PACTE en 2019, a permis de mettre en place un nouveau type de placement : Le PER qui remplace le PERP ainsi que le contrat Madelin. À la différence des placements antérieurs consacrée à la retraite. Le PER détient des avantages fiscaux qui sont, cependant, plus souples. Vous n’aurez plus à transformer votre capital en rente viagère. Alors, souhaitez-vous ouvrir un PER? Dans cet article, nous avons toutes les informations qui répondront à vos interrogations.

Qu’est-ce que le PER ?

Le PER individuel, aussi connu sous le nom de PERIN est un nouveau dispositif de retraite qui permet de constituer une épargne par le biais de la capitalisation. Dans la phase d’épargne, les membres ont la possibilité de payer des PER individuels gratuitement ou selon un calendrier, quel qu’en soit le montant. À la date du départ en retraite, l’épargne présente sur le PERIN sera reversé sous forme de rente viagère ou de capital. Avant cette échéance, le déblocage anticipé des fonds est possible dans six situations dites “cas inévitables”. Le système d’épargne-rente individuelle bénéficie de différents régimes fiscaux favorables, notamment en fonction des conditions d’entrée et de sortie (comme les crédits d’impôt volontaires).

Entre autre, il faut savoir que le PER se décline sous trois formes :

- PER individuel (PERin)

- PER Obligatoire (PERO)

- PER Collectif (PERCO)

Le PERIN est le produit successeur du PERP (Plan d’épargne populaire) et du contrat Madelin. Ce dernier se souscrit seul, il est facultatif et permet de préparer sa retraite de manière indépendante. Le Per Obligatoire, qui succède l’article 83, est souscrit par une entreprise auprès un organisme assureur pour une partie ou l’ensemble de ses salariés. Ces derniers ont pour obligation de s’y souscrire. Contrairement au PER Obligatoire, le PER collectif, lui, est proposé par l’entreprise, mais reste facultatif.

Comment ouvrir un PERIN ?

Le PERIN est un produit d’épargne de choix accessible à tous, quel que soit l’âge (mineurs, retraités, etc.), la profession (salariés, fonctionnaires, indépendants, demandeurs d’emploi, etc.) ou les caisses d’épargne subventionnées. C’est un contrat d’assurance collective dont la structure est similaire à celle d’un contrat d’assurance-vie ou d’un compte-titres, et qui peut être conclue auprès de compagnies d’assurances, de banques, etc… et de gestionnaires de fortune. À noter que les PER individuels d’un contrat d’assurance groupe peuvent également prévoir une indemnisation complémentaire selon le type de rupture (invalidité, décès, perte d’autonomie, chômage, etc.).

Comment alimenter un PER individuel ?

Les PER individuels peuvent accepter des cotisations volontaires du propriétaire, mais peuvent par ailleurs transférer des montants d’un autre fonds de pension. Le montant versé pour les actions, parts sociales ou avantages en nature et droits inscrits sur un Compte d’Epargne (CET), ou le montant équivalent aux vacances s’il n’y a pas de CET. Dans le cas d’un régime de retraite d’entreprise où les employés sont obligatoirement assurés, les intérêts obligatoires de l’employé ou de l’employeur. Un seul PER se compose de trois compartiments étanches. Par conséquent, le montant de chaque compartiment PER ne peut être transféré qu’à un seul PER et à chaque compartiment PER. Un unique compartiment peut être financé lors de l’ouverture d’un PER individuel et les deux autres, appelées “passives”, doivent contenir uniquement le montant transféré du système hérité ou de l’autre PER.

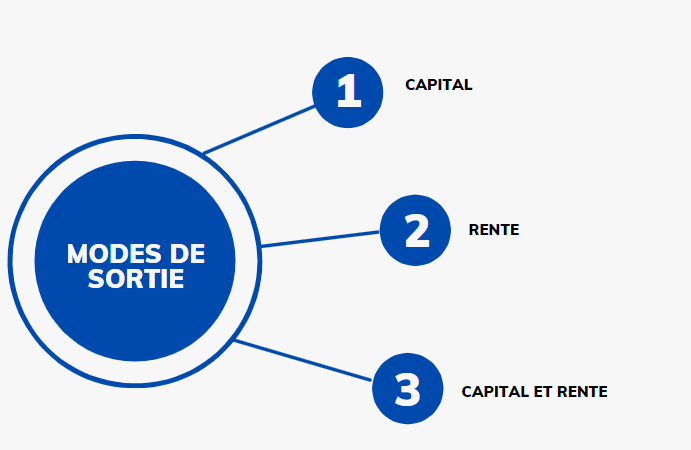

Les conditions de sortie du PER

PERIN est un plan d’épargne dans lequel les adhérents effectuent un dépôt (gratuit ou régulier) sans montant fixe pendant la période d’épargne. Le capital ainsi formé sera restitué au membre lorsque celui-ci annule l’admissibilité à la pension sous la forme suivante : Capital qui peut être collecté ou fractionné en une seule fois. Une combinaison de la partie retraite et de la partie capitale.

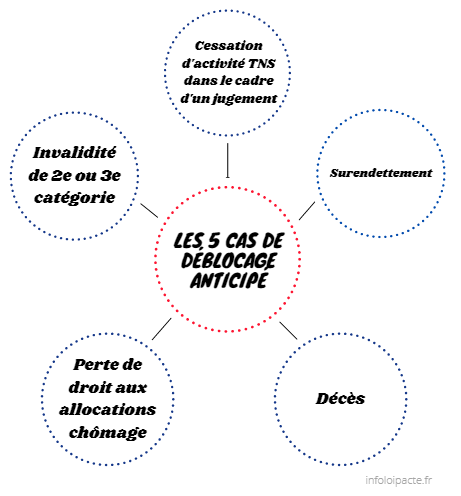

Si le titulaire choisit de liquider le droit à la rente de manière irrévocable avant la date d’expiration, l’administrateur du régime notifiera explicitement le résultat du choix et l’irrévocabilité de l’opt-in. La situation de libération anticipée (préretraite) est prévue pour s’adapter aux changements de vie tels que

- Le surendettement

- L’invalidité de seconde et troisième catégorie

- Une liquidation judiciaire

- L’acquisition d’une résidence principale

- Le décès du conjoint

- Chômage

PER individuel : avantage fiscal

La fiscalité des régimes de retraite individuels est complexe, car elle dépend des sources de financement de l’investissement (cotisations éventuelles, cotisations obligatoires, et montants issus de “l’épargne salariale” (intéressement, participation, etc.). Cependant, dans certaines limites, PERIN offre des avantages fiscaux intéressants.

- Crédit d’impôt pour dons volontaires.

- Déduction d’impôt sur les versements volontaires dépendamment de la limite du plafond assujetti.

Plan d’épargne retraite individuel : droit de renonciation

Il est possible de mettre terme au contrat dans les 30 jours après la signature. Pour ce faire, le bénéficiaire doit se diriger vers l’organisme assureur à l’origine de l’ouverture du PER et rédiger une lettre manuscrite ou électronique et l’envoyer par recommandé avec accusé de réception. L’assureur dispose, par la suite, de trente suivant la réception de la lettre, pour restituer le montant total présent sur le PER au bénéficiaire. Autrement, l’organisme se verra être sanctionné. Vous pouvez consulter notre lettre modèle sur notre site.

Vous aimerez aussi : Est-ce intéressant de souscrire à un PER ?