PER Caisse d’Épargne : Revue Et Avis

La Caisse d’Épargne est un groupe d’établissements bancaires présent en France avec 15 caisses régionales et près de 4 200 agences réparties sur le territoire français. En qualité de grand groupe bancaire et sociétaire, le groupe comprend environ 18,6 millions de clients et 4,5 millions de sociétaires. La Caisse d’épargne se charge d’accompagner ses clients avec des solutions d’investissement, de financement, de protection et d’épargne. Les clients que possède la Caisse d’épargne sont : les particuliers, les professionnels, les entreprises, les acteurs de l’économie sociale et solidaire, les institutionnels, les collectivités locales et les associations. Le groupe propose différentes solutions afin d’accompagner ses clients dans leurs projets, parmi ces solutions, nous comptons le PER. Quelles sont les caractéristiques de ce Plan épargne retraite et qu’en pense-t-on ?

Avant tout, le PER qu’est-ce que c’est ?

Le plan d’épargne retraite (PER) est un produit d’épargne mis en place en 2019 suite à la loi PACTE. Ce système d’épargne permet à la personne qui ouvre ce plan de se constituer un complément de retraite en ponctionnant sur son revenu salarial. L’épargne accumulée est disponible sous forme de rente viagère à partir de 62 ans ou lorsque la personne accède au statut de retraité. Le PER est ouvert à tous, cependant il est assez complexe, car il existe sous des formes diverses et les frais et taux peuvent être très variables selon les acteurs qui le mettent en place. On peut donc se demander quelles sont les caractéristiques.

Il existe trois types de PER sur le marché depuis le 1er octobre 2019. Ce système est la conséquence de la loi PACTE ayant pour objet la réforme du système retraite. Ces trois Plans épargne Retraite sont :

- Le PER Individuel

- Le PER d’entreprise collectif

- Le PER d’entreprise obligatoire

En ce qui concerne le PER individuel, qui est le plus répandu, il a pris la place du PERP et du contrat Madelin, focalisé sur des versements volontaires de la part du souscripteur. Il s’agit donc d’une solution d’épargne facultative ouverte à l’ensemble des particuliers et aux travailleurs dits « non-salariés ». Ce PER est approvisionné majoritairement par des versements volontaires, mais il peut l’être par le transfert de fonds déjà présents sur un ancien produit comme le PERP ou Madelin.

Le PER individuel reste un produit, il est proposé par diverses structures comme les assurances, les mutuelles, les banques, etc. Contrairement au PERP, il offre désormais à ses adhérents la possibilité d’une liquidation à 100% en capital sous forme de rentes ou en une seule fois, mais avec des possibilités de liquidation anticipée pour financer l’achat d’une résidence principale. Mais surtout, il offre des avantages fiscaux non négligeables.

Pour les PER proposés dans le cadre de l’entreprise, ils peuvent être facultatifs ou obligatoires (parfois pour une certaine catégorie de salariés). Ils offrent, comme le PER Individuel, certains avantages, mais aussi certaines restrictions. Il est donc important de se renseigner pour connaître les différences entre ces PER, c’est possible via notre comparateur PER.

Que propose le PER Caisse Épargne ?

Pour ce contrat de la Caisse d’Épargne, on parle de contrat Millevie PER. Mais quelles en sont les caractéristiques ?

- L’accessibilité du contrat : le contrat Millevie PER de la Caisse d’Épargne est ouvert à tous ceux qui veulent y souscrire sans condition vis-à-vis de la situation professionnelle et des revenus jusqu’à 70 ans.

- Les possibilités d’adaptation des versements : l’alimentation du PER de la Caisse d’Épargne peut être effectuée grâce à des versements programmés, ponctuels ou par le transfert de fonds d’anciens produits retraite comme le PERP ou le contrat Madelin. Cependant, il faut savoir qu’en recherchant de la performance, on peut risquer une perte en capital.

- La possibilité d’une déduction fiscale : les versements effectués sur le Millevie PER peuvent être déduits des revenus imposables du titulaire du contrat comme dans la plupart des PER sur le marché.

- Une sécurisation progressive : en parlant de sécurisation progressive, on entend par là qu’il s’agit d’un mode de gestion destiné à sécuriser l’épargne du souscripteur au fur et à mesure que l’âge de la retraite approche.

- Possibilité de déblocage anticipé des fonds : la Caisse d’Épargne indique que dans le cadre de son Millevie PER, un déblocage anticipé et une liquidation de l’épargne est possible avant la retraite pour l’achat de la résidence principale de l’épargnant. Mais ce déblocage anticipé peut se faire si des accidents de la vie surviennent au cours du contrat.

- La liquidation du PER à la retraite : la liquidation des fonds présents sur ce PER se fait en principe à la retraite (sauf cas de déblocage anticipé) et peut l’être sous forme de rente, de capital ou bien une fusion des deux selon la volonté du titulaire de ce contrat.

Le Millevie PER que propose la Caisse d’Épargne est ouvert à tous. Lorsque l’on décide d’y souscrire, le versement initial est d’un montant de 500 euros ou 100 euros si le souscripteur met en place des versements programmés. Ensuite, Les versements ponctuels sont possibles à partir de 100 euros par opération et les versements programmés le sont à partir de 30 euros par mois. Puis, Si le souscripteur vient à décéder avant ses 72 ans, les bénéficiaires désignés recevront un capital au minimum égal aux versements effectués, cela dans une limite de 300 000 euros. Enfin, la Caisse d’Épargne offre, jusqu’au 1er janvier 2023 la possibilité d’un abattement fiscal sur les intérêts et les plus-values de l’assurance-vie en cas de rachat de cette dernière si ce contrat a plus de 8 ans. Pour cela il suffit de racheter son contrat et de le réinvestir le contrat Millevie PER. Pour connaître les caractéristiques des différents PER sur le marché, vous pouvez vous informer grâce à notre comparateur PER.

Performances, avantages, Inconvénients et frais du Millevie PER de la Caisse d’Épargne

Tout d’abord, au niveau des fonds en euros, le contrat Millevie PER était sur une bonne lancée en 2019 avec 1,80 %. Mais en 2020, la performance du fonds euros a chuté pour être seulement de 1 %, alors que sur la moyenne du marché, quant à elle est d’environ 1,30 %.

Ensuite, le souscripteur a accès à 167 supports en unités de compte, mais ceux-ci ne sont pas garantis et engendrent donc un risque de perte en capital. Cependant, les unités de compte sont assez intéressantes et présentent une rentabilité plus attractive même si elles sont tout de même limitées. Il faut savoir que la performance du contrat dépend majoritairement de l’investissement qui est fait dessus entre les fonds en euros et les unités de compte.

Pour son Millevie PER, la Caisse d’Épargne offre deux possibilités de gestion à ses épargnants :

- Une gestion « horizon » : le souscripteur laisse la Caisse d’Épargne avoir la main sur la gestion de son contrat. Dans ce cas, il faut choisir entre trois profils différents :

- Équilibré Horizon Retraite (connu pour ne pas être très risqué, mais d’un autre côté ne pas être très sécurisé non plus)

- Prudent Horizon Retraite

- Dynamique Horizon Retraite (plus risqué)

- Une gestion libre : Le souscripteur est seul gestionnaire de son épargne, il est donc recommandé d’être assez consciencieux pour ce mode de gestion. En effet, il faudra être capable de choisir entre les unités de compte et les fonds en euros de ce PER afin de pérenniser son capital.

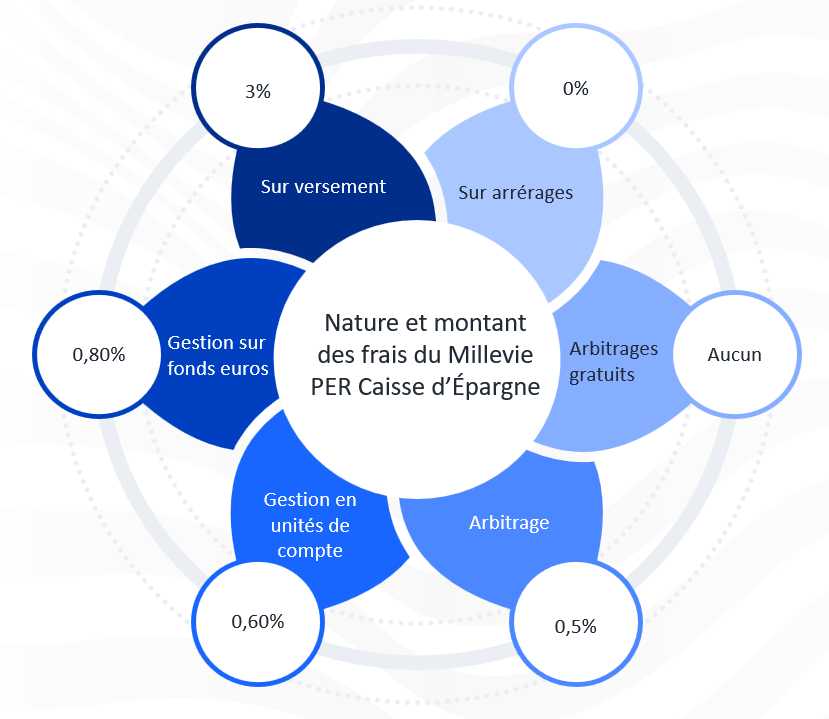

Il faut être conscient que les contrats PER proposés par les établissements bancaires sont souvent assez onéreux pour les personnes épargnantes. Pour le Millevie PER de la Caisse d’Épargne, on relève les frais suivants :

Notre avis sur le Millevie PER Caisse d’Épargne

En conclusion, le PER proposé par la Caisse d’Épargne présente des avantages, mais aussi des inconvénients.

En termes d’avantages, on retient que les frais de gestion sont dans la moyenne du marché, qu’il n’y a pas de frais d’arrérages et qu’il y a beaucoup de fonds d’investissement. Ensuite, au niveau des inconvénients, on comprend des frais de versement assez onéreux, peu d’unités de compte, une performance fonds en euros en baisse depuis 2020 et peu d’informations sur la gestion « horizon ».

Le contrat Millevie PER que nous propose la Caisse d’Épargne contient des frais assez conséquents et il est plutôt limité en termes de diversité, notamment au niveau des unités de compte. Le fond en euros enregistré depuis 2020 manque de performance et se trouve en dessous de la moyenne du marché.

Ce PER en est un parmi d’autres, c’est pourquoi il est important de comparer les différents contrats sur le marché pour trouver le plus intéressant et le plus rentable. Pour cela nous vous invitons à utiliser notre comparateur PER et à en savoir davantage sur le sujet.