Tout savoir sur le COREM ?

Le COREM qui est aussi appelé complément de retraite mutualiste était un régime de retraite complémentaire qui fonctionnait par points et qui permettait la mise en place d’une épargne volontaire qui pouvait être liquidée au moment du départ à la retraite de l’adhérent. Il se présentait sous la forme de rente viagère, de capital, ou d’une association des deux. Ce système est cependant destiné à être liquidé sous forme de rente principalement.

Chaque fond proposé par l’adhérent était donc transformé en points COREM en fonction du prix d’achat du point et de l’âge de l’adhérent. Tous les ans, les autorités de l’Union Mutualiste Retraite (UMR) ont l’habitude d’examiner la valeur de la pension, telle qu’elle évolue au regard des données économiques, à la hausse ou à la baisse, en raison des contraintes prudentielles. Dès 2019, la loi PACTE a créé un nouveau régime de retraite et les contrats de retraite supplémentaire (COREM) ont ainsi été transformé en PER.

Le COREM avant sa transformation :

Les versements au COREM :

Il était possible pour l’adhérent de faire des versements au contrat COREM assez libres et qui pouvaient être versés de 3 façons différentes :

- 180 € minimum par an en début d’année

- 20 € minimum par mois

- 180 € minimum avec des versements exceptionnels

La contribution sociale de solidarité des sociétés qui est de 0,16 % ainsi que la majoration pour paiement différé qui est de 1,4 % étaient ajoutées si l’adhérent choisit de faire un règlement mensuel.

Les adhérents avaient l’opportunité de faire évoluer leurs versements en fonction de leur âge ou leur profession.

Le régime et sa fiscalité :

Les versements facultatifs ou volontaires des contrats de complément de retraite mutualiste convertis en PER sont déductibles des revenus nets bruts de chaque personne du foyer fiscal dans la limite de leurs plafonds de déduction. Les bénéficiaires du régime peuvent aussi décider de dire non à la déduction d’entrée. Durant le début de la retraite, la rente COREM était exonérée d’impôt tout comme une rente viagère avec un abattement de 10 %.

Transformation du COREM en PER :

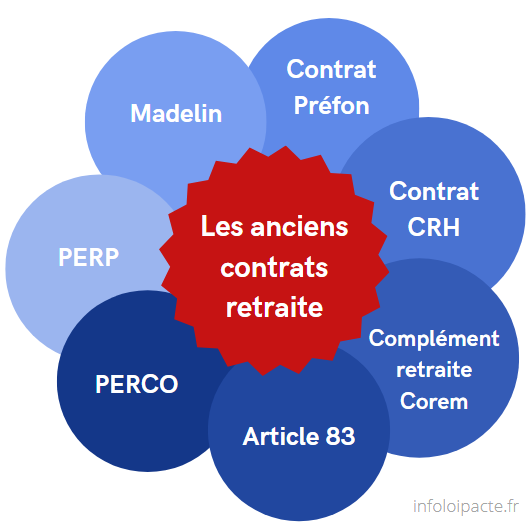

Depuis 2019, la loi PACTE à décider de créer un nouveau plan d’épargne retraite prénommer le PER. Ce nouveau contrat cohabite avec les anciens systèmes d’épargne retraite qui commencent à disparaitre et qui ne sont plus commercialisés sur le marché depuis le 1er octobre 2020.

Le PER est donc le nouveau contrat d’épargne retraite qui est disponible depuis octobre 2019 et qui remplace graduellement les autres plans épargne retraite telle que le PERP, l’article 83 (Contrat d’assurance vie collectif souscrit par une entreprise au bénéfice de certains de ses employés), le COREM (Contrat d’épargne retraite pour les travailleurs non salariés) ou encore le contrat Madelin.

Il se compose en 3 formes, dans un premier temps, un PER individuel et dans un second temps de deux PER d’entreprise, le PER d’entreprise collectif et le PER d’entreprise obligatoire :

- Le PER individuel est la succession du PERP et du contrat Madelin.

- Le PER d’entreprise collectif devient la succession du Perco.

- Le PER d’entreprise obligatoire est la succession du contrat article 83.

Sans oublier que l’épargne de vos anciens plans est transférable sur votre nouveau PER.

Les avantages du PER :

- Pouvoir récupérer l’épargne cotisée de deux façons différentes, en capital ou en une ou plusieurs fois

- Pouvoir transférer une majeure une partie de ce que vous avez épargné le long de votre vie active en rente tout en gardant le reste des retraits en capital

- Les sorties doivent être autorisées pour toutes vos économies provenant de paiements volontaires, facultatifs ou de la participation aux résultats de l’entreprise. Cela laissera en conséquence une grande liberté aux titulaires des contrats PERP et Madelin.

- Les épargnants peuvent transférer une partie de leur épargne vers ce nouveau Plan d’Épargne Retraite (PER), le transfert peut avoir lieu jusqu’au 1er janvier 2023. Ainsi, le montant versé au

- PER bénéficiera du régime fiscal de ce régime.

- Tous les versements effectués vers votre PER durant l’année, pourront être pris en compte intégralement.

- Le PER va suivre les épargnants le long de leur cursus professionnel jusqu’au début de la retraite, même si l’adhérent décide de changer d’employeur.

- Le PER doit encourager la gestion maîtrisée des actifs de retraite, afin de favoriser le financement des entreprises françaises.

- Votre épargne sera principalement investie en actions si vous êtes plus jeunes. À l’approche de la retraite, l’argent épargné sera investi dans des véhicules moins risqués. Alors un conseiller en gestion de patrimoine vous sera très utile pour votre gestion de patrimoine.

Nous pouvons donc observer que le PER est d’autant plus intéressent pour les hauts revenus ainsi que les travailleurs indépendants. De plus, s’ils affichent une baisse des revenus importante entre leur période d’activité et celle de leur retraite. En effet, la distance qui sépare les déductions à l’entrée des impôts prélevés à la sortie s’avère très significatif.

Il est maintenant possible de pouvoir comparer les différents PER disponibles sur le marché en 2022 en utilisant notre comparateur PER.

Afin d’en apprendre davantage sur les contrats PER et découvrir les solutions qui vous conviendront le mieux, nous vous invitons à prendre contact avec nos conseillers via l’onglet “souscrire” dans le menu.

Vous serez recontacté rapidement dans le but de trouver les solutions nécessaires face à votre situation personnelle et vos projets.