Comment choisir son plan épargne retraite ?

Le plan épargne retraite est devenu le nouveau contrat en ce qui concerne le financement de la retraite depuis le printemps 2019. Si vous comptez ouvrir celui-ci, il faut bien s’assurer que votre contrat soit assez souple et performant afin de convenir à vos objectifs. Il est devenu primordial pour préparer sa retraite et est maintenant proposé par tous les assureurs.

Le PER est devenu le principal argument pour susciter l’intérêt en France : l’argent déposé sur ce contrat est déductible fiscalement dans les limites fixées par la réglementation fiscale en vigueur. Mais soyez prudent et accumulez cette épargne sur le long terme. Il vaut mieux être en bonne compagnie ! Choisissez le bon interlocuteur et le bon contrat.

Il est possible de connaître le cadre juridique du PER en consultant notre article sur le sujet.

Tous les PER ne se ressemblent pas :

Il est nécessaire de bien choisir votre contrat de retraite, car c’est celui qui vous accompagnera jusqu’à la fin de votre carrière et au début de votre retraite.

Si vous voulez épargner sur un PER et que vous ne savez pas lequel choisir parmi les différents contrats du marché, il faut tout d’abord vérifier la solidité de l’assureur, sa notation ainsi que la capacité de celui-ci à faire durée le contrat jusqu’au début de votre retraite. De plus, il est plus conseiller de se diriger vers un contrat de retraite PER proposant une palette de supports financiers et immobiliers assez importante pour pouvoir bien placer son épargne.

En termes d’accompagnement, les meilleurs contrats proposent actions, obligations, fonds structurés, SCI et SCPI en plus des fonds en euros.

Le contrat doit tout aussi prévoir une gestion par horizon de placement qu’une gestion autorisée par une société de gestion agréée.

Tous les supports conviennent à votre plan de retraite PER et doivent absolument être choisis et adaptés en fonction de votre situation professionnelle, personnelle et de votre profil d’investisseur.

Autre axe des contrats de prévoyance PER : les honoraires

La priorité est donnée aux contrats de retraite PER qui versent jusqu’à 0,50 %.

Tous les contrats incluant des frais de gestion et qui sont supérieurs à 1 % seront exclus.

Enfin, les différentes possibilités dans les conditions du contrat PER deviennent déterminantes pour le choix des contrats individuels de retraite PER. Il est nécessaire de choisir un contrat qui offre des possibilités de rentes viagères à sorties multiples, surtout le contrat de retraite doit permettre une grande souplesse dans le rachat du capital accumulé dans votre épargne-retraite.

Les conditions pour choisir son PER :

Plusieurs éléments sont essentiels et doivent être portés à votre attention dans le choix de votre plan d’épargne-retraite :

- Les frais : il est important de noter qu’il n’y a aucun frais sur les versements, mais de faibles frais de gestion sur les unités de compte sans frais d’arbitrage. . En pratique, la plupart des épargnants ont l’habitude de supporter des retraits de capital, quitte à effectuer des retraits partiels réguliers pour éviter les frais de retard.

- La souplesse : La possibilité de faire des versements à son rythme, sans conditions, ainsi que l’ouverture et la gestion en ligne.

- La gestion : Il est possible de choisir la façon de gérer votre PER que ce soit en gestion libre, avec des bons choix de fonds en euro et des fonds d’investissement (unités de compte, obligations, actions, immobilier) de différentes sociétés de gestion.

- Les Modalités de sortie : Il existe trois modalités de sortie, premièrement la sortie en capital, deuxièmement la sortie en rente et dernièrement la liaison de la sortie en capital ainsi que la sortie en rente. Il existe différentes options de rente : la rente réversible au conjoint, la rente majorée, la rente progressive, annuités garanties, etc.

- L’assureur : Il faut un assureur qui soit assez reconnu et stable, car c’est lui qui détient votre épargne.

- Le service client du courtier : Il est impératif d’avoir un interlocuteur qui semblera capable, réactif et efficace. Le fait de bien servir son client parais nécessaire parce qu’il deviendra présent pendant toute la durée de votre placement, de l’ouverture à la sortie de votre PER.

Débloquer son PER de façon anticipé :

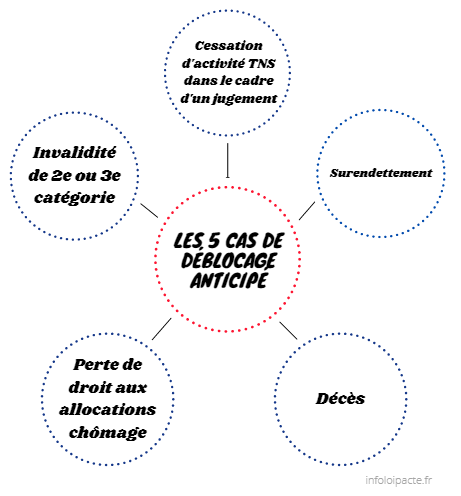

Il est possible de sortir l’argent du PER plut tôt que prévu seulement en cas d’accident commun ou non comme :

- le deuil du conjoint (marié ou pacsé)

- Que le titulaire, l’enfant ou le conjoint ne soit pas valide

- la limite des droits des allocations chômage

- Être sûr endetter

- la cessation d’activité à cause de liquidation professionnelle

La fiscalité à la sortie du PER :

Il existe plusieurs façons de faire sortir l’argent du PER avec plusieurs choix différents selon les préférences de l’épargnant :

- complètement en capital sur une ou plusieurs années contrairement au PERP

- en rente

- en associant sortie en capital et rente

Les avantages du PER :

- Le PER est un contrat unique et accessible pour tout le monde

- Les versements sont soustraits de vos revenus imposables

- Épargner jusqu’au départ à la retraite

- Gérer son épargne retraite

- Un placement supplémentaire de l’assurance-vie

- Le déblocage anticipé est possible (sous conditions).

- Sortie flexible : en rente viagère ou en capital

Vous avez la possibilité de comparer les différents PER disponibles sur le marché en 2022 en utilisant notre comparateur PER.